Travailleurs indépendants : Comment faire sa déclaration d'impôts ?

- Sommaire

- I. Qui est concerné par la déclaration de revenus ?

- II. Quels formulaires remplir ?

- III. Une case importante à remplir en préambule ?

- IV. Où dois-je mentionner mes revenus imposables ?

- V. Quelles sommes dois-je indiquer ?

- VI. Avec les précomptes comment procéder ?

- VII. Association de Gestion Agréée ou pas ?

- VIII. Micro-Entrepreneur : Micro fiscal ou pas ?

- IX. La petite case magique… qui fait du mal tous les ans !

- Conclusion

Mise à jour | avril 2025

Les impôts, c’est comme les fêtes de Noël… ça revient tous les ans… sauf que ce n’est pas toujours la fête tant l’exercice peut s’avérer difficile, voire de plus en plus complexe.

Que vous soyez Micro-Entrepreneur, Artiste-Auteur, profession libérale, en réel ou en micro… attention, ce qui va suivre vous concerne….

I. Qui est concerné par la déclaration de revenus ?

Tout le monde, y compris les Micro-Entrepreneurs qui sont, pour une large partie d’entre eux, soumis au régime du Micro Fiscal et payent leurs impôts chaque mois ou chaque trimestre en même temps que leurs charges sociales

II. Quels formulaires remplir ?

Il y en a 2 :

- Le formulaire 2042 qui concerne l’ensemble des contribuables (et principalement les salariés)

- Le formulaire 2042 Cpro qui concerne les revenus professionnels et donc les travailleurs indépendants

III. Une case importante à remplir en préambule ?

Oui ! Les Services fiscaux veulent tout savoir de vous et surtout recoupent avec les informations vous concernant qu’ils détiennent par ailleurs.

Pour ce faire, ils vous demandent de remplir cette première partie :

IV. Où dois-je mentionner mes revenus imposables ?

Ça dépend de votre statut et de votre régime fiscal.

Voir la copie du formulaire ci-dessous avec pour chaque statut et régime les cases à remplir :

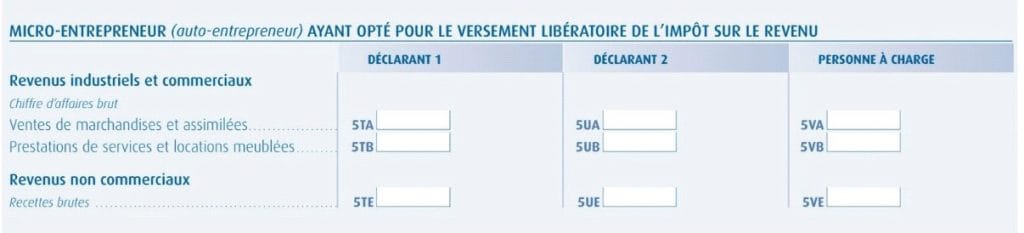

- Pour les micro-entrepreneurs… Mais pas tous !

Pour savoir si vous êtes concerné ou pas, rdv à la partie : ME, micro fiscal ou pas

Pour ceux qui sont concernés, indiquer votre chiffre d’affaires brut encaissé en case 5TE

- Pour les autres indépendants

V. Quelles sommes dois-je indiquer ?

Encore une fois, cela dépend de votre statut et de votre régime fiscal.

- Si vous êtes en Micro-Entreprise, C’est le chiffre d’affaires brut sans aucune déduction qui est à porter en 5TE si vous êtes soumis au régime Micro Fiscal

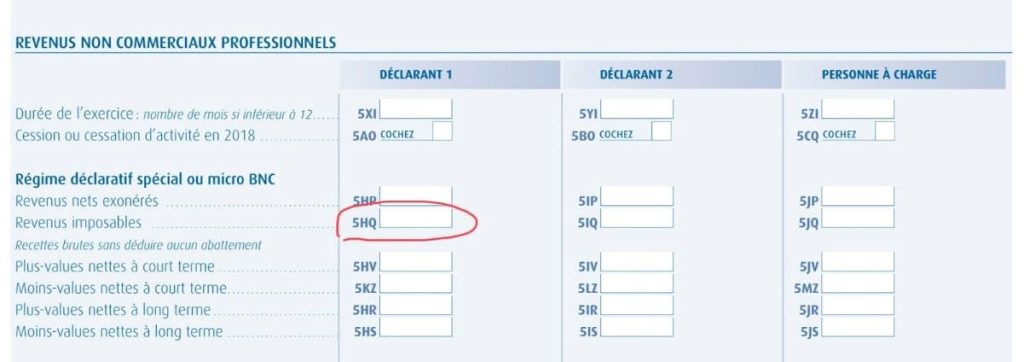

- Si vous êtes Micro BNC (uniquement pour les artistes auteurs et les Micro Entrepreneurs non soumis au Micro Fiscal), même imposé après un abattement de 34 %, vous devez tout de même indiquer le chiffre d’affaires brut avant toute déduction.

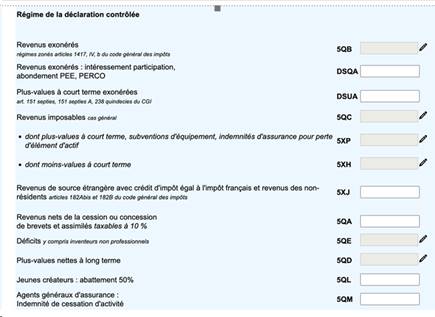

C’est à l’administration de faire le calcul de l’abattement. ll faut inscrire le CA Brut en case 5HQ. - Si vous êtes au réel, appelé aussi Déclaration Contrôlée, vous devez indiquer le résultat qui ressort de votre déclaration 2035… Précisément le même montant, évidemment, sinon l’administration va coincer !

Nous verrons après dans quelle case.

VI. Avec les précomptes comment procéder ?

Normalement avec la réforme de l’Urssaf Limousin, si vous êtes en BNC (Micro ou Réel) vous êtes censé ne plus avoir de précomptes.

Si toutefois il vous en restait, voici comment les traiter :

- Si vous êtes en déclaration contrôlée, c’est-à-dire au réel, dans votre déclaration 2035 les précomptes seront retraités en charge pour leur partie déductible.

- Si vous êtes au Régime Micro BNC, en revanche, c’est bien le chiffre d’affaires brut avant les précomptes qu’il faut déclarer

VII. Association de Gestion Agréée ou pas ?

Ces cases ne concernent que les indépendants au réel.

- Si vous êtes adhérent d’une AGA, indiquez votre résultat dans la case 5QC

- Si vous n’êtes pas adhérent d’une AGA, indiquez votre résultat dans la case 5QI (depuis 2024, que vous soyez adhérent ou non à une AGA, le résultat est à indiquer dans la même case).

Si vous avez oublié ou manqué cette affiliation, il est trop tard pour 2024, mais vous pouvez encore adhérer jusqu’au 31 décembre 2025 pour 2025.

Sachez enfin que la suppression de la réduction d’impôts pour frais de comptabilité de 915 euros n’existe plus. Il n’y a aucune utilité à adhérer à une AGA.

VIII. Micro-Entrepreneur : Micro fiscal ou pas ?

Beaucoup confondent Micro Fiscal et Micro BNC.

Dans la plupart des cas, les Micro-Entrepreneurs s’acquittent chaque trimestre de leurs cotisations sociales et du versement libératoire de l’impôt sur le revenu.

C’est ce qu’on appelle le régime Micro Fiscal.

Si cette méthode est souvent la plus avantageuse, certains oublient de choisir cette option lors de la création, et d’autres n’y ont tout simplement pas droit.

Si vous souhaitez bénéficier du versement libératoire de l’impôt mais que vous avez loupé l’option, il est trop tard pour 2024 et pour 2025. Vous pourrez choisir cette option en décembre 2025 pour l’année 2026.

Ceux qui ne peuvent pas en bénéficier : les foyers fiscaux pour lesquels le revenu imposable par nombre de part dans le foyer fiscal ne dépasse pas 28 797 € en 2023 pour une application dès janvier 2025. Ils sont alors au régime Micro BNC.

Le régime a une incidence sur les cases à remplir :

- Les Micro-Entrepreneurs en régime Micro Fiscal rempliront la case 5TE

- Les Micro-Entrepreneurs en Micro BNC, quant à eux, ne rempliront pas cette case car ils s’acquittent de l’impôt avec la déclaration 2042. ils rempliront alors la case 5HQ

Pour en savoir plus sur la problématique du Micro fiscal et des Micro-Entrepreneurs : https://comcom.fr/regime-micro-fiscal-et-prelevement-liberatoire-les-pieges-des-regimes-micro

IX. La petite case magique… qui fait du mal tous les ans !

Depuis plusieurs années, de nombreux freelances sont persuadés qu’il faut remplir cette case pour imposer leurs revenus aux prélèvements sociaux :

Non, non, non et non !!

Cette case ne concerne que les revenus non professionnels pour lesquels la CSG n’a pas été payée.

En tant que professionnel, vous payez la CSG via vos cotisations sociales. Vous n’êtes donc pas concerné.

X. Une nouvelle rubrique : le volet social

Depuis 2021, pour leurs revenus de 2020, les indépendants ne relevant pas du régime micro-social n’ont plus qu’une seule déclaration de revenus à réaliser, sur impots.gouv.fr, pour le calcul des cotisations et contributions sociales personnelles et de l’impôt sur le revenu.

Ainsi, la déclaration sociale des indépendants (DSl), qui était réalisée sur le site netentreprises.fr, est supprimée.

C’est grâce à la réception des éléments de la déclaration de revenus 2024, que I’Urssaf procèdera à l’ajustement des cotisations provisionnelles 2025 ainsi qu’à la régularisation des cotisations définitives 2024.

Concrètement, la déclaration de revenus des professions non salariées (2042 CPRO) est complétée d’un volet «social» spécifique : la rubrique «Déclaration de revenus des indépendants». Le travailleur indépendant concerné par la déclaration unique se voit automatiquement proposer cette nouvelle rubrique, dans laquelle il doit renseigner les revenus servant de base aux cotisations et contributions sociales personnelles.

Cette simplification majeure bénéficie dès 2021 aux travailleurs indépendants exerçant une activité artisanale, industrielle, commerciale ou libérale (règlementée ou non) dès lorsqu’ils sont affiliés au régime général des travailleurs indépendants.

En revanche, sont à ce jour exclues de la déclaration unique les personnes suivantes :

- Les artistes-auteurs relevant de la Sécurité Sociale des Artistes Auteurs (urssaf Limousin, ex MDA et I’Agessa) ; => vous continuez à faire votre déclaration annuelle de ressources détaillée par clients sur le site de l’Urssaf Limousin ;

- Les marins pêcheurs et marins du commerce.

Concernant les Micro Entrepreneur, dès lors qu’ils relèvent du régime micro-social et sont déjà exemptés de déclarations de résultats, ils ne sont pas concernés par la déclaration unique. lls demeurent tenus de transmettre chaque mois ou chaque trimestre à l’Urssaf, pour le calcul de leurs cotisations et contributions sociales, une déclaration de leur chiffre d’affaires ou de leurs recettes, y compris lorsque leur montant est nul.

Conclusion

Une petite case peut changer beaucoup de chose : un surplus d’impôts à payer inutilement, attirer le regard du fisc qui viendra vous demander des comptes…

Ce n’est pas si compliqué, il suffit d’être méthodique… Alors n’attendez pas la dernière minute ou contactez votre Expert-Comptable.

Lire aussi :

- Micro-Entreprise et Intermittence du Spectacle : est-ce compatible ou cumulable ?

- Travailleurs Indépendants : Faut-il se réinscrire à une AGA en 2023 ?

- Professionnel libéral : faut-il quitter la CIPAV pour la SSI ?

- Freelances : Comment déduire ses frais de repas en comptabilité ?

- Freelances : est-il obligatoire d’avoir une assurance professionnelle RCP ?

- Freelances : Est-il intéressant de passer en société ?

Pourquoi travailler avec Com'Com ?

Fort d’une expérience de plus de 20 ans, Com’Com est le leader de L’EXPERTISE COMPTABLE ET RH spécialisée qui accompagne le spectacle vivant, les producteurs et éditeurs phonographiques, le cinéma et l’audiovisuel, les artistes auteurs et interprètes, les freelances, le jeu vidéo, le multimédia….

Une reconnaissance officielle de compétence spécialisée :

En décembre 2020, Eric HAINAUT, associé-fondateur, a eu l’honneur de se voir reconnaitre officiellement la compétence spécialisée en activités culturelles, créatives et artistiques par l’Ordre des Experts-Comptables d’Ile-de-France.